Месяц назад тренд на мировых рынках оставался «бычьим», несмотря на последствия начавшейся в середине лета коррекции, если исходить из нескольких пар ETF. Однако после вчерашних позитивных новостей от ФРС оптимизм на рынках усилился.

Центробанк в третий раз подряд оставил ключевую ставку на прежнем уровне, указав при этом на вероятность ее нескольких понижений в 2024 году.

«Холода пока не отступили, но ФРС намекнула на потенциальную оттепель после высоких процентных ставок в ближайшие несколько месяцев», — комментирует Рик Ридер, инвестиционный директор подразделения инструментов с фиксированной доходностью BlackRock.

Рынки приветствовали новости от ФРС — цены на акции и облигации США резко выросли на торгах в среду, 13 декабря. «Бычий» тренд на самом деле сохранялся уже давно, если посмотреть на несколько пар ETF, отслеживающих различные секторы мировых финансовых рынков.

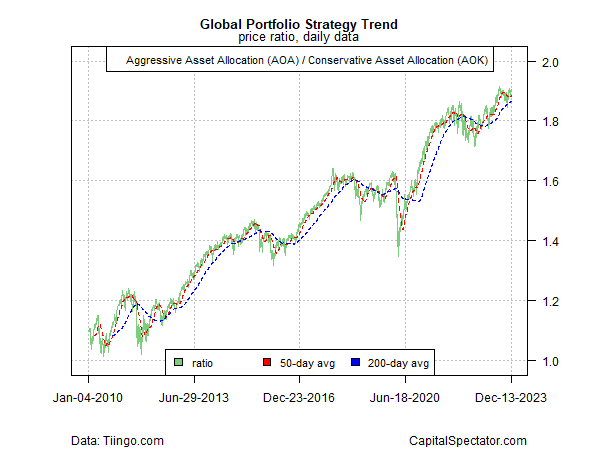

Возьмем, к примеру, соотношение агрессивного глобального портфеля () к консервативному аналогу (). Хотя его тренд колебался из-за турбулентности в 2023 году и коррекции этим летом и осенью, склонность к росту сохранилась, а это говорит о том, что сигнал risk-on остается в силе для глобальных стратегий распределения активов.

Глобальный портфель

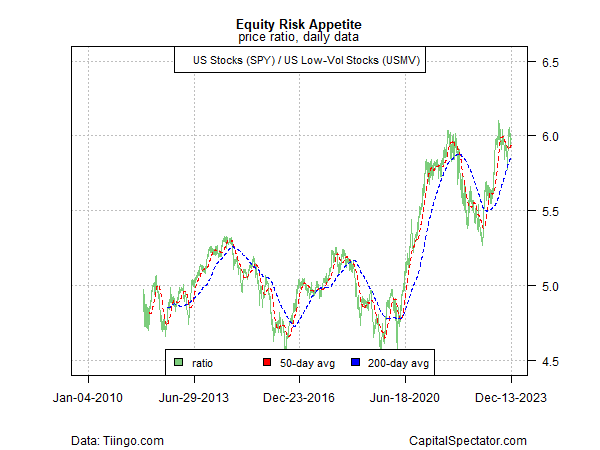

Что касается американского рынка акций, то он отражает более высокую волатильность, но недавнее восстановление соотношения широкого рынка () к портфелю акций с низкой волатильностью () продолжает смещать баланс в положительную сторону.

Акции и склонность к риску

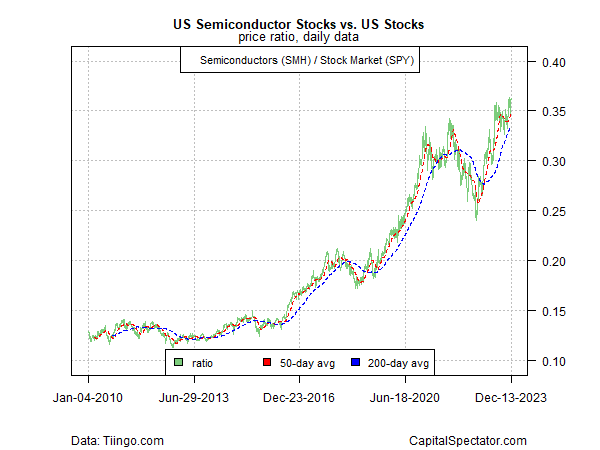

На «бычий» тренд также указывает сопоставление динамики акций полупроводникового сектора (), а это прокси делового цикла, с динамикой широкого рынка (NYSE:).

Акции полупроводникового сектора в сопоставлении с широким рынком

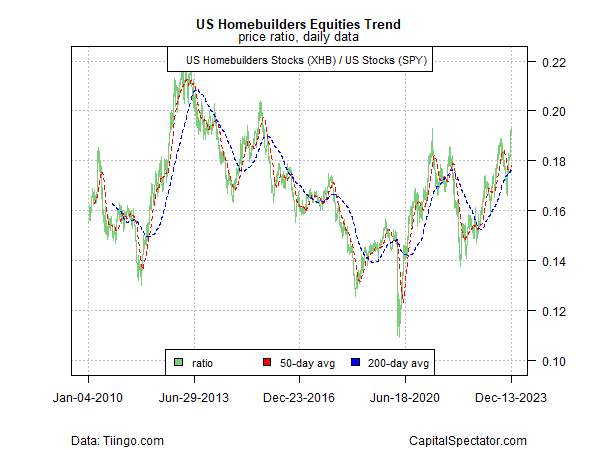

Сектор жилищного строительства (), который оказался одной из главных жертв рынка за последнее время, восстанавливается относительно рынка в целом (SPY). Ожидания относительно снижения процентных ставок означают улучшение ситуации для компаний жилищного строительства и этого сектора в целом.

XHB в сопоставлении с SPY

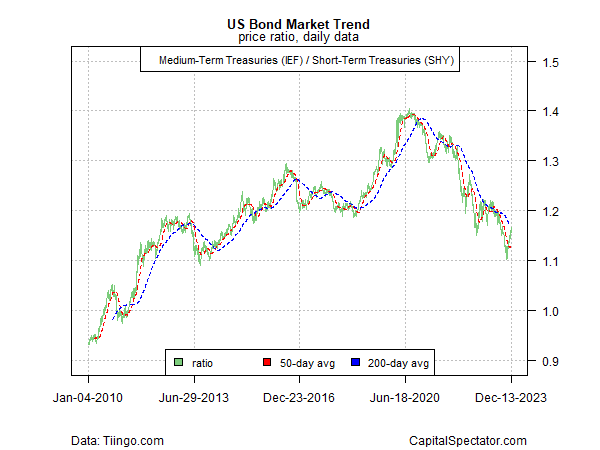

На долговых рынках складывается неоднозначная картина, если судить по соотношению среднесрочных трежерис () к краткосрочным (). Однако резкое восстановление последних дней свидетельствует о том, что этот ключевой рыночный сигнал снова активируется после длительного «медвежьего» периода. Если это соотношение будет в ближайшие недели изменяться в явно позитивном направлении, это изменение станет одним из последних элементов во всеобъемлющей стратегии risk-on.

IEF в сопоставлении с SHY

Рынки, конечно же, могут ошибаться, и приведенный выше анализ не следует путать с безошибочным индикатором «все в порядке, можно рисковать». С другой стороны, игра против тренда тоже не лишена рисков. Ясно одно — рыночные тренды, по крайней мере на сопоставительной основе, по-прежнему склоняются в положительную сторону. Поэтому более предпочтительными сейчас кажутся стратегии risk-on.

***

От редакции

Если вы ищете платформу, которая позволит вам с легкостью анализировать рыночные инструменты и отбирать именно те, которые подходят для вашего портфеля и вашего стиля инвестирования, как это делают наши авторы, предлагаем вам воспользоваться InvestingPro.

А мы дарим вам купон на дополнительную скидку 37% на двухгодовую подписку: RUINVESTOR0124.

Не забудьте ввести купон в специальное поле при оформлении и оплате подписки!

InvestingPro